Contents

- Credit cu grad de îndatorare mare: Analiza problemelor de îndatorare

În parcursul nostru financiar, există situații când necesităm un impuls monetar, fie pentru proiecte personale, fie pentru investiții majore precum achiziționarea unei proprietăți. Accesarea unui credit bancar, mai ales în cazul unui credit cu grad de îndatorare mare, nu este doar un proces complex, dar și esențial pentru viitorul nostru financiar. De aceea, colaborarea cu un broker de credite cu expertiză poate face diferența.

Alegerea unui broker de credite nu se rezumă doar la găsirea celei mai bune oferte, ci și la înțelegerea completă a nevoilor tale financiare. Prin intermediul analizei sale detaliate, un broker autorizat te poate ghida către opțiunea ideală, având în vedere variabile esențiale precum venitul tău, stabilitatea profesională sau nivelul cheltuielilor lunare. Abordarea lor bazată pe experiență și cunoștințe solide te asigură că vei lua decizia corectă în materie de finanțe.

Credit cu grad de îndatorare mare: Analiza problemelor de îndatorare

Când te gândești să soliciți un credit, atât băncile tradiționale cât și instituțiile financiare nebancare evaluează atent gradul tău de îndatorare. Acest grad de îndatorare mare se bazează, în principal, pe venitul tău net lunar. Este esențial să ții cont că nu ar trebui să îți asumi un credit cu o rată lunară ce depășește 50% din venitul net, lăsându-te astfel cu resurse financiare limitate.

Conceptul de grad de îndatorare acționează ca un indicator robust pentru creditor, asigurându-se că poți rambursa creditul fără dificultăți. Atunci când se evaluează această metrică, se iau în considerare nu doar veniturile, ci și alte angajamente financiare lunare, cum ar fi diverse plăți sau alte rate pe care le ai. Este esențial să respecți aceste obligații financiare pentru a menține un echilibru stabil al bugetului tău.

Rolul brokerului în gestionarea unui credit cu grad de îndatorare mare

Înainte de ianuarie 2019, băncile și alte entități financiare puteau determina independent limitele de îndatorare, uneori ajungând la peste 50%. Cu toate acestea, printr-un act normativ (acordul nr. 17/2012), Banca Națională a României a impus o limită a gradului de îndatorare: 40% din venitul net lunar pentru credite în lei. Creditele în valută au o limită mai redusă, de 20%, în timp ce pentru creditele destinate achiziționării unei locuințe (Prima Casă), gradul maxim este de 25%. Acest grad de îndatorare este influențat nu doar de venituri, ci și de suma solicitată.

Un broker de credite servește ca un ghid în această labirint financiar. El analizează piața creditelor, identifică variantele optime și explică detaliat fiecare opțiune. Terminologia specifică sectorului bancar poate fi complexă, însă expertiza brokerului facilitează procesul. Mai mult, brokerii pot negocia condiții mai favorabile, adaptându-se nevoilor individuale ale clientului.

Este esențial să consulți un broker de credite. Pe lângă a ajuta la identificarea celei mai bune oferte, un broker te asigură că vei putea gestiona rata lunară fără dificultăți. Având în vedere diversitatea ofertelor de pe piață, atât din partea băncilor cât și a instituțiilor financiare nebancare, experiența unui specialist este neprețuită pentru a lua decizia cea mai adecvată.

Banca Acceptând Credit cu Grad de Îndatorare Mare

Instituții financiare notabile care permit un grad de îndatorare mai amplu includ Alpha Bank și BRD, care ajung până la 65% și, respectiv, 70% din venitul net eligibil al solicitantului. De asemenea, Banca Transilvania, CEC Bank și Credit Europe sunt recunoscute pentru politica lor favorabilă în ceea ce privește gradul de îndatorare.

Cu toate acestea, valoarea exactă an acestui procent poate varia în funcție de reglementările interne ale băncii, precum și de evaluarea atentă a situației financiare an aplicantului. Pentru an afla despre cele mai recente informații și modificări referitoare la gradul de îndatorare acceptat, persoanelor interesate li se recomandă să contacteze direct instituțiile bancare respective.

Instituțiilor Financiare Nebancare (IFN-uriđ Acceptând Credit cu Grad de Îndatorare Mare

În România, Instituțiile Financiare Nebancare (IFN-uri) s-au afirmat ca alternative viabile pentru cei care nu se pot califica pentru un credit tradițional de la o bancă. Aceste entități, deși nu au statutul de bancă, sunt recunoscute pentru serviciile financiare pe care le oferă, inclusiv pentru credit cu grad de îndatorare mare.

De ce sunt IFN-urile o opțiune ideală pentru persoanele care caută un credit cu grad de îndatorare mare?

- Risc și recompensă: IFN-urile sunt gata să asume riscuri mai mari, oferind împrumuturi unor persoane cu antecedente financiare mai complexe. În acest context, dobânzile percepute sunt semnificativ mai mari, echilibrând riscul asumat.

- Flexibilitate în evaluare: În comparație cu instituțiile bancare tradiționale, IFN-urile adoptă criterii de evaluare mai flexibile și adaptate, permițând astfel accesul la credit cu grad de îndatorare mare.

- Simplificare și accesibilitate: Majoritatea IFN-urilor oferă platforme online intuitive, facilitând astfel procesul de solicitare și aprobare a împrumuturilor.

Ce limite de îndatorare impun IFN-urile?

Limitele de îndatorare stabilite de IFN-uri pot fi semnificativ diferite de cele ale băncilor convenționale. În timp ce unele IFN-uri pot accepta îndatorări ce depășesc 70%, este imperativ să se înțeleagă că acest lucru poate veni la pachet cu costuri financiare semnificative pentru împrumutați.

Contextul legal al IFN-uri în România

Activitatea IFN-urilor este strict monitorizată și reglementată de Autoritatea Națională pentru Protecția Consumatorilor (ANPC) și de Banca Națională a României (BNR). Cu toate acestea, normele referitoare la gradul maxim de îndatorare pot fi diferite pentru IFN-uri comparativ cu băncile tradiționale.

Important

Este esențial ca cei interesați să se familiarizeze cu detaliile legale și să aibă o înțelegere clară a tuturor clauzelor contractuale înainte de a opta pentru un împrumut de la o IFN.

Credit de nevoi personale cu grad de indatorare mare

Când vorbim despre credit cu grad de indatorare mare, mulți se gândesc la creditul de nevoi personale. Mulți indivizi se îndreaptă spre această opțiune atunci când se confruntă cu situații financiare presante și nu pot aștepta deciziile întârziate ale băncilor sau au fost respinși de acestea. Dacă te confrunți cu un grad de indatorare crescut, este esențial să iei în considerare opțiuni care să reducă acest grad. O soluție inteligentă poate fi refinanțarea, permițându-ți nu doar să reorganizezi datoriile existente, dar și să accesezi fonduri suplimentare pentru nevoile imediate.

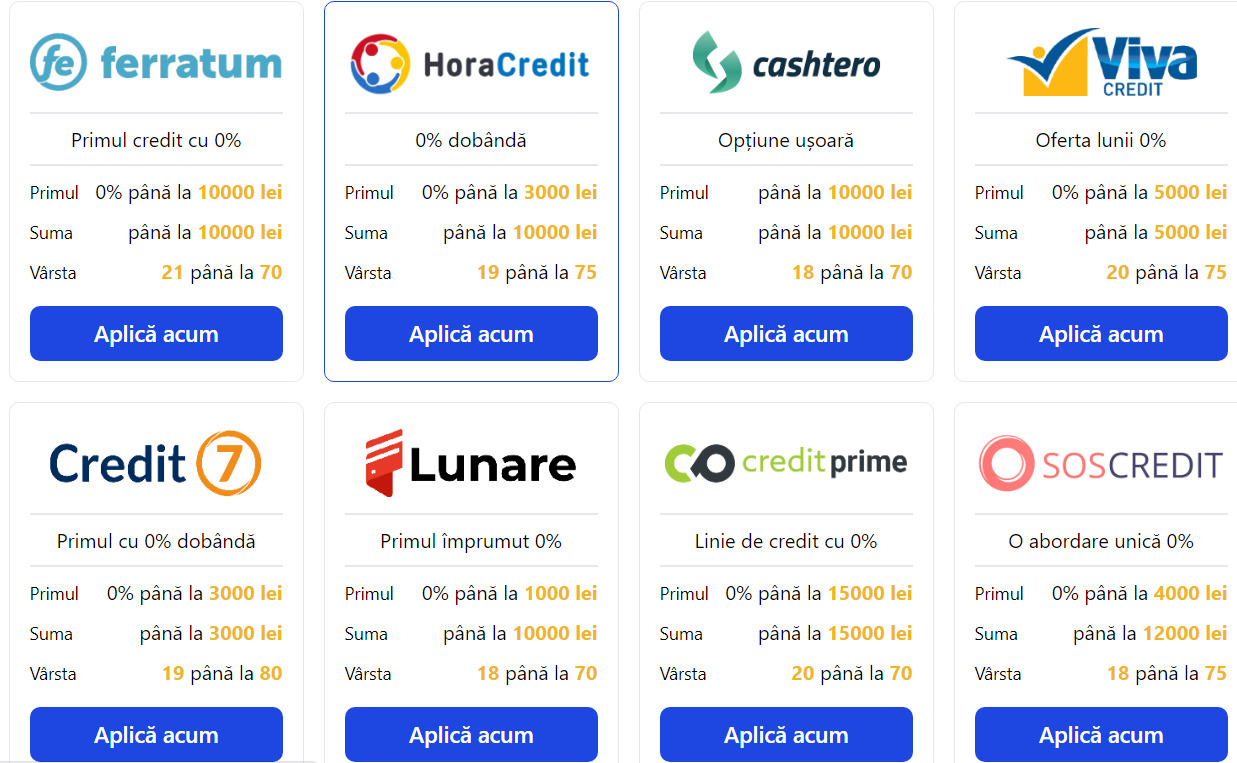

Dacă relația ta cu băncile este tensionată, însă ai nevoie de un împrumut, instituțiile financiare nebancare (IFN-uri) pot fi răspunsul. Unele IFN-uri propun oferte atractive pentru noii clienți, inclusiv credite fără dobândă pentru un interval de timp, facilitând astfel rambursarea sumei împrumutate.

În plus, există IFN-uri precum Hora Credit care propun sume de până la 10.000 RON cu o dobândă zilnică de doar 0,01% – un avantaj evident comparativ cu alte oferte de pe piață.

Poate fi util să te gândești la un card de credit flexibil, cum ar fi AXI Card. Cu acest card, ai flexibilitatea de a efectua retrageri, plăți sau alte tranzacții, plătind dobândă doar pentru suma efectiv utilizată.

AXICard Pareri 2023 – Card de credit IFN cu limita de până la 4.000RON, dobanda 0.2%

Hora Credit Pareri 2023: Împrumut până la 364 de zile! – 0% pentru clienții noi.